1、問題1:熱泵是什么?

1.1、熱泵概念:將熱能由低溫物體轉(zhuǎn)移至高溫物體的節(jié)能裝置

水往低處流,水泵是能將水由低處送往高處的裝置。熱能由高溫物體傳向低溫物 體,熱泵則是能將熱能由低溫物體轉(zhuǎn)移至高溫物體的裝置,可以為用戶提供采暖、 制冷、熱水、烘干等功能。 熱泵具有有償和節(jié)能兩個特征。從有償特征看,根據(jù)熱力學(xué)第二定律,熱能無法 自發(fā)地、無代價地由低溫物體轉(zhuǎn)移至高溫物體。因此熱泵進行“熱能搬運工作”需 要先輸入一部分熱能(通常為易被利用的高位能,如電能)用于啟動。從節(jié)能特 征看,熱泵以少量的熱能(1 單位易被利用的高位能)啟動裝置,從而獲取空氣、 土壤或水中的大量熱能(3-5 單位難被利用的低位能)。在提供等量熱能的前提下, 熱泵能耗成本約為燃煤的 15%-20%,純電能的 25%-30%、燃油/燃?xì)獾?30%-50%、 常規(guī)太陽能的 60%-70%。

1.2、熱泵常見分類:按低位能來源及按功能劃分

熱泵按低位能來源,可分為空氣源熱泵、地源熱泵和水源熱泵,空氣源熱泵為主 流。據(jù)《中國熱泵產(chǎn)業(yè)發(fā)展報告(2022)》統(tǒng)計,2021 年中國熱泵行業(yè)銷額規(guī)模 為 248.2 億元,其中空氣源熱泵銷額規(guī)模為 227.1 億元,占比達(dá) 91.50%。相比空 氣源熱泵,地源熱泵與水源熱泵雖在部分體驗上具有優(yōu)勢(如噪音、除霜等), 但經(jīng)濟和環(huán)境問題較為突出,體現(xiàn)在:1)經(jīng)濟不友好,設(shè)計、建造以及維修成 本較高。如為保證傳熱性能,地源熱泵埋管占地面積和深度大,短期設(shè)計建造難, 長期維修難且不利土地未來開發(fā)。再如水源熱泵需充分調(diào)查水源狀況且取水構(gòu)筑 物復(fù)雜。2)環(huán)境不友好,存在引發(fā)次生環(huán)境問題的隱患。如水源熱泵若利用地下 水,則需考慮回灌困難的問題。

作為主流的空氣源熱泵,按照功能多寡可進一步劃分為單功能(采暖/熱水)、兩 聯(lián)供(采暖+制冷)以及三聯(lián)供(采暖+制冷+熱水)。 單功能:單功能熱泵可提供采暖或熱水功能。家用型熱泵體積較小,安裝方便, 適用于于家庭、小型商鋪等小面積范圍。商用型使用年限較長,可達(dá) 15 年,主要 適用于賓館、工廠、泳池等。 兩聯(lián)供:兩聯(lián)供具有制冷及采暖功能,因冷媒的不同可分為上水下水(空調(diào)及地 暖均使用水系統(tǒng))、上氟下水(空調(diào)使用氟系統(tǒng),地暖使用水系統(tǒng))和上氟下氟(空 調(diào)及地暖均使用氟系統(tǒng))。市場中以上水下水及上氟下水較為常見,2021 年市場 占比合計約 99%。

三聯(lián)供:三聯(lián)供在二聯(lián)供基礎(chǔ)上加入熱水功能,綜合能效比更高,初始投資和運 行費用比傳統(tǒng)空調(diào)+熱水器節(jié)省 10%以上。但因各地水質(zhì)不同,生活熱水需做二 次換熱系統(tǒng)以杜絕腐蝕穿孔問題,冷凝溫度需提高 5℃,主機的 COP 值下降,因 此三聯(lián)供穩(wěn)定性不及二聯(lián)供。

2、問題2:熱泵行業(yè)的成長邏輯是什么?

熱泵行業(yè)的成長邏輯分為兩個層面: 一是宏觀層面,熱泵低碳節(jié)能,有利于國家實現(xiàn)氣候安全及能源安全的戰(zhàn)略目標(biāo), 是各國的重點扶持產(chǎn)業(yè)。此外,國家氣候安全及能源安全戰(zhàn)略具有長期性和確定 性,行業(yè)有望長期受益政策紅利。 二是微觀層面,熱泵節(jié)能效果好,在政策補貼下經(jīng)濟效益優(yōu)勢明顯,且采暖、制 冷、熱水需求較為剛性,具備堅實的需求基礎(chǔ)。

2.1、成長邏輯1:能源安全,降低能源供應(yīng)風(fēng)險

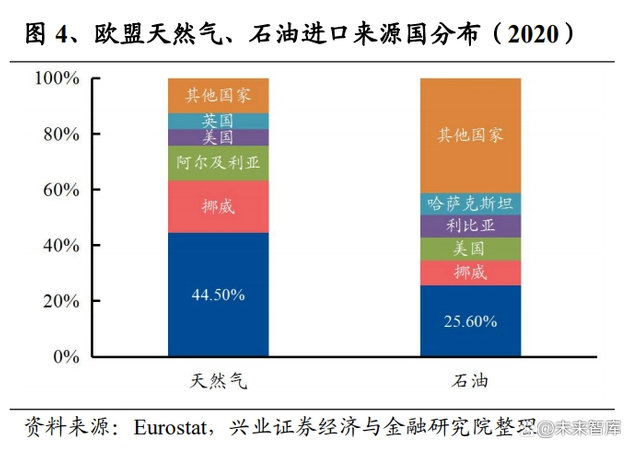

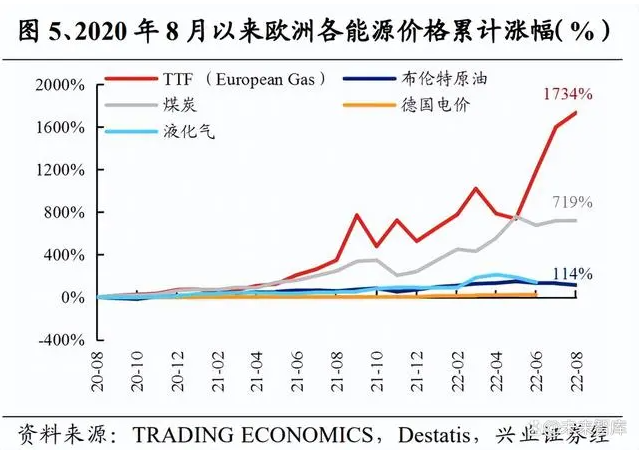

能源安全問題是各國核心利益,2020 年中國、歐盟 27 國及美國能源對外依存度 分別為 22.5%、57.5%、-3.7%,其中西班牙、德國等部分歐洲大國能源對外依存 度高達(dá) 60%以上。長期來看,熱泵節(jié)能效果明顯,在工商民領(lǐng)域全面推廣能夠改 善能源安全問題。短期來看,歐洲能源供給高度依賴俄羅斯的油氣出口,俄烏沖 突后歐洲地區(qū)能源價格飆升、能源供給嚴(yán)峻,歐洲各國紛紛加碼熱泵支持政策, 進一步刺激熱泵消費。

2.2、成長邏輯2:氣候安全,助力碳中和目標(biāo)

氣候問題是國際關(guān)系的重要議題,世界主要國家均將減碳視為重要國際責(zé)任。相 比其他加熱方案,熱泵減排優(yōu)勢明顯。在 IEA 發(fā)布的《Net Zero by 2050》和 CHPA 發(fā)布的《熱泵助力碳中和白皮書(2021)》均將熱泵視為重要的減排設(shè)備之一。

2.3、成長邏輯3:經(jīng)濟考量,優(yōu)化生產(chǎn)生活成本

熱泵的經(jīng)濟性是基于對當(dāng)前補貼力度(固定成本)和未來能源價格(可變成本) 的綜合考量。我們分別測算了歐洲和中國市場熱泵購買的經(jīng)濟性問題。 歐洲市場:熱泵產(chǎn)品主要用于替換原有的燃?xì)獗趻鞝t,補貼加持下一般不到 3 年 便可回本。我們以德國采暖市場為例進行測算,基于 AG Energiebilanzen 估算的 德國每戶家庭年供熱耗能為 14644kwh 以及補貼為安裝費用的 45%,假設(shè)熱泵設(shè) 備效率為 400%、燃?xì)獗跔t設(shè)備效率為 92%、年資本成本為 6%。其中,電價取過 去 12 個月的平均電價,天然氣價格則基于目前現(xiàn)價,分高、中、低三種情況進行 測算。假設(shè)未來德國天然氣價格分別維持在 2.5 /2.0 /1.4 歐元/Nm時,采用熱泵采 暖的投資回收年限分別為 2.0/2.9 /6.4 年。

國內(nèi)市場:熱泵產(chǎn)品主要用于替換原有的散煤采暖,當(dāng)前補貼政策下 4 年可回本。 單從每年費用看,在 15 年使用年限的情況下,空氣源熱泵/燃?xì)獗趻鞝t/散煤采暖 的費用年值分別為 886.2 /3363.2 /2250.6 元,空氣源熱泵經(jīng)濟效應(yīng)突出。不過,空氣源熱泵初始投資較大,用戶可能出于短期利益放棄安裝。從投資回收年限看, 我們以北京懷柔地區(qū)為例進行測算,由于“煤改電”補貼力度前后差異較大(初始 投資和電價補貼力度均存在差異),測算中我們分為補貼力度大(2017 年“煤改電”)、 補貼力度小(2022 年“煤改電”)和無補貼三種情況進行討論,三種情況下采用熱 泵采暖的投資回收年限分別為 1.7 年、4.8 年以及 20 年以上。

2.4、限制因素:投入高、安裝難

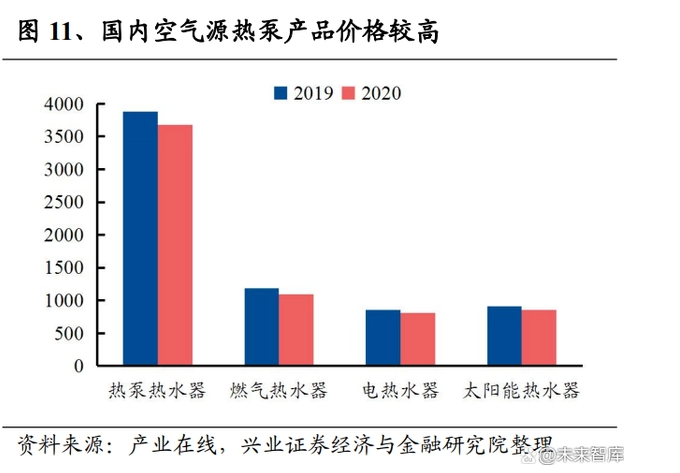

限制因素 1:投入高。熱泵產(chǎn)品設(shè)計較其他采暖產(chǎn)品復(fù)雜,造價更高,初始投入 較高,對補貼和能效政策較為敏感。以國內(nèi)市場為例,熱水供應(yīng)方面,據(jù)產(chǎn)業(yè)在 線統(tǒng)計,2020 年空氣源熱泵熱水器均價為 3682 元,是其他傳統(tǒng)熱水器的 3-5 倍;采暖方面,空氣源熱泵熱風(fēng)供暖和空氣源熱泵熱水供暖的初始投入為 9000 元和 21000 元,水地源熱泵初始投入甚至達(dá) 45000 元,遠(yuǎn)高于散煤采暖(3500 元)和 直熱式電采暖(5000 元)。

限制因素 2:安裝難。熱泵具有強安裝屬性,對行業(yè)成長存在一定限制,主要體 現(xiàn)在:1)機組體積大。空氣源熱泵外機較大,需要一定放置空間,且存在一定噪 音問題,高密度商業(yè)住宅區(qū)較難安裝普及;2)管路鋪設(shè)難。熱泵采用水系統(tǒng)結(jié)構(gòu), 需要鋪設(shè)地管,但可與原有鍋爐暖氣系統(tǒng)對接(如我國北方地區(qū)、歐洲地區(qū)),否 則需要重鋪地管(如我國南方地區(qū));3)安裝費用高。海外市場人工費用高且安 裝人員不足,安裝費能占到終端價格的 30%以上。

2.5、復(fù)盤與總結(jié):長期賽道,政策市場

1)現(xiàn)階段全球熱泵行業(yè)處于第三輪上行周期,短期景氣度較高且能維持較長時 間。 復(fù)盤歐美熱泵的發(fā)展歷史,我們發(fā)現(xiàn)全球熱泵銷量與能源價格走勢相關(guān)性較強, 共經(jīng)歷三輪明顯的上行周期。 第一輪上行周期為 1978-1984 年,期間發(fā)生第二次石油危機; 第二輪上行周期為 2000-2007 年,期間發(fā)生伊拉克戰(zhàn)爭; 第三輪上行周期為 2020-至今,期間發(fā)生俄烏沖突。

2)相較氣候安全及經(jīng)濟因素,能源安全是熱泵行業(yè)成長的核心邏輯。 熱泵行業(yè)三輪上行周期均受能源危機催化。相較于能源價格上漲,能源安全才是 各國短期內(nèi)加碼熱泵扶持政策的關(guān)鍵因素。三條成長邏輯中,氣候問題雖重要但 不緊急,而熱泵經(jīng)濟性相當(dāng)程度上依賴于政策的大力補貼,因此能源安全才是熱 泵行業(yè)成長的核心邏輯。

3)熱泵行業(yè)是典型的政策市場,政策的長期性和周期性深刻影響行業(yè)。 由于北半球采暖歷史悠久,采暖方案較多。考慮到熱泵初始投入較大且安裝不便, 從經(jīng)濟角度出發(fā),單純的傳統(tǒng)能源價格提升難以使熱泵形成顯著優(yōu)勢。因此,以 補貼為核心的扶持政策成為左右熱泵行業(yè)節(jié)奏的關(guān)鍵變量。一方面,能源安全與 氣候安全是長期議題,因此熱泵扶持政策具有長期性;另一方面,偶發(fā)的能源危 機使得熱泵扶持政策具有爆發(fā)性。受政策影響,熱泵行業(yè)兼具長期性和周期性特 征。

3、問題3:熱泵行業(yè)的產(chǎn)業(yè)鏈和價值鏈如何分布?

3.1、產(chǎn)業(yè)鏈:熱泵行業(yè)產(chǎn)業(yè)鏈相對較長,結(jié)構(gòu)與空調(diào)行業(yè)較為類似

上游零部件:熱泵行業(yè)上游主要零部件構(gòu)成與空調(diào)行業(yè)相似,核心零部件包括壓 縮機、閥件、換熱器、控制器、水泵及水箱等。 中游熱泵整機:目前國內(nèi)熱泵整機行業(yè)玩家繁多,成分復(fù)雜,主要分為以下幾類: 1)空調(diào)廠商:美的、格力、海爾、海信家電等;2)熱水器廠商:日出東方、萬 和電氣;3)熱泵專業(yè)廠商:芬尼科技、華天成、派沃股份、同益科技等;4)外 資廠商:約克、A.O.史密斯等。 下游渠道&應(yīng)用:渠道方面,內(nèi)銷主要采用經(jīng)銷、代理、直銷等多種模式,外銷 則以 OEM/ODM 為主。應(yīng)用方面,熱泵廣泛應(yīng)用于建筑采暖、制冷、除濕、熱水 供應(yīng),農(nóng)產(chǎn)品干燥,工業(yè)用熱,海水淡化等諸多領(lǐng)域

3.2、價值鏈:熱泵行業(yè)價值鏈分布不均,主要集中在上游和下游環(huán)節(jié)

國內(nèi)代工出口的熱泵產(chǎn)品出廠單價約為 1-2 萬元不等,在歐洲終端售價在 3 萬元 以上。參考芬尼科技,我們以市場較為關(guān)心的國內(nèi)熱泵代工出口歐洲的產(chǎn)業(yè)鏈為 例,對熱泵產(chǎn)業(yè)價值進行拆分。

上游:核心零部件價值占比較高。根據(jù)測算,熱泵產(chǎn)品成本結(jié)構(gòu)中,換熱器約占 21%,壓縮機約占 16%,控制器及驅(qū)動模塊約占 12%,三者合計占產(chǎn)品成本的 49%, 約占終端價格的 23%。值得一提的是,由于熱泵屬于高客單耐用品,海外客戶對 核心零部件的選擇更為嚴(yán)格,因此在代工過程中往往要求外采進口產(chǎn)品。若國內(nèi) 企業(yè)核心零部件均采用進口產(chǎn)品,則價值鏈中相關(guān)核心零部件價值量或?qū)⑦M一步 提升。 國產(chǎn)化和一體化或?qū)⒊蔀闊岜蒙嫌瘟悴考a(chǎn)業(yè)未來的發(fā)展方向。相比家用空調(diào), 熱泵雖然在產(chǎn)品標(biāo)準(zhǔn)化方面有所差距,但同樣具備核心零部件價值量集中、產(chǎn)品 技術(shù)迭代較慢的產(chǎn)業(yè)特征,伴隨產(chǎn)業(yè)的擴容及產(chǎn)品模塊化的成熟,長期來看產(chǎn)業(yè) 鏈存在一體化的潛在趨勢。此外,目前核心零部件正加速國產(chǎn)化,未來有望通過 國產(chǎn)替代進一步降本。

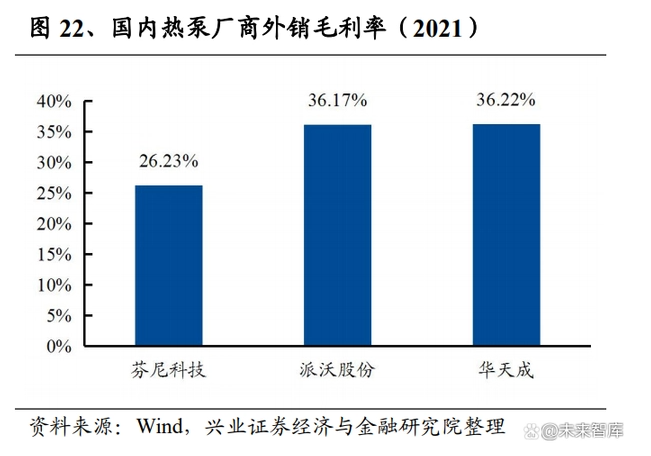

中游:國內(nèi)熱泵整機環(huán)節(jié)價值占比不高,出口代工利潤僅占終端價格的 13%左右。 由于規(guī)模及產(chǎn)品結(jié)構(gòu)不同,國內(nèi)各品牌熱泵代工出口毛利率水平存在一定差異, 但整體處于 25%-35%的區(qū)間。各品牌熱泵內(nèi)銷毛利率水平差異較大,處于 15%-30%的區(qū)間,整體毛利率水平低于代工出口。 圖 22、國內(nèi)熱泵廠商外銷毛利率(2021) 圖 23、國內(nèi)熱泵廠商內(nèi)

下游:渠道環(huán)節(jié)價值占比最高,品牌、安裝、零售本土色彩濃厚。根據(jù)測算,熱 泵產(chǎn)品海外銷售占終端價格的 15%,海外安裝占終端價格的 33%。 海外銷售環(huán)節(jié)的價值量涵蓋了經(jīng)銷商利潤及品牌溢價等部分,渠道加價率在 30%-40%不等,整體價值較高,原因在于:熱泵屬于高客單耐用品,且歐洲熱泵 消費場景多以冬季采暖為主,產(chǎn)品運行故障將對生活造成極大不便,這導(dǎo)致歐洲 地區(qū)熱泵產(chǎn)品具有較高的選擇成本,用戶傾向于選擇本地品牌或國際大牌,存在 一定品牌溢價。此外,熱泵重安裝和重售后,外加歐洲國家較多,市場分散,本 土經(jīng)銷商優(yōu)勢較為明顯,價值占比較高。

海外安裝環(huán)節(jié)價值占比最高,主要原因在于:一是人工昂貴且人員不足;二是資 質(zhì)嚴(yán)格,熱泵安裝還涉及到對房屋結(jié)構(gòu)、采暖環(huán)境的判斷和設(shè)計,需要通過當(dāng)?shù)?專業(yè)的資質(zhì)考核。由于很多歐洲國家的熱泵補貼是由注冊的安裝商進行申請,因 此即使是當(dāng)?shù)亟?jīng)銷商或代理商,有相當(dāng)一部分也采取和專業(yè)安裝商合作的方式提 供服務(wù);三是潛在的就業(yè)保護。 歐洲熱泵渠道家電化或成為未來潛在趨勢。高昂的安裝成本一定程度上抑制了歐 洲的熱泵消費潛力。從成本角度來看,傳統(tǒng)家電渠道尤其是空調(diào)渠道與熱泵存在 一定協(xié)同效應(yīng),能夠優(yōu)化安裝成本,推動熱泵普及,長期來看熱泵渠道家電化或 成為未來的發(fā)展方向。

4、問題4:熱泵行業(yè)的商業(yè)模式如何?

中國熱泵行業(yè)內(nèi)外銷商業(yè)模式存在較大差異。 外銷多數(shù)采取代工(ODM/OEM)模式,少量自主品牌產(chǎn)品也主要定位中低端市 場。具體看,中國熱泵行業(yè)外銷代工模式具有以下特征: 1)兩頭在外,主要賺取制造環(huán)節(jié)的國內(nèi)外價差。兩頭在外是指上游核心零部件多 由海外客戶指定外采進口產(chǎn)品以及下游品牌運營、安裝售后環(huán)節(jié)由海外企業(yè)負(fù)責(zé), 國內(nèi)品牌主要負(fù)責(zé)中間的制造環(huán)節(jié),賺取制造供應(yīng)鏈的國內(nèi)外價差。 2)小批量定制,規(guī)模效應(yīng)有限。從總量看,2021 年中國空氣源熱泵出口量為 131 萬臺,行業(yè)的規(guī)模效應(yīng)較為有限。從結(jié)構(gòu)看,由于海外各國政策及生活習(xí)慣差異, 外加熱泵產(chǎn)品標(biāo)準(zhǔn)化程度相對不高,熱泵出口訂單呈現(xiàn)小批量、定制化特征,國 內(nèi)品牌難以形成有效的規(guī)模效應(yīng)。外銷格局分散,存在大量長尾品牌,頭部品牌 芬尼科技 2021 年熱泵出口銷量據(jù)估算也僅有 19 萬臺左右。

內(nèi)銷主要采取 OBM 模式,一般通過經(jīng)銷、代理和直銷等多種形式拓展市場。現(xiàn) 階段,國內(nèi)熱泵頭部、腰部品牌均具備研、產(chǎn)、銷一體化經(jīng)營能力。品牌運作模 式上,基本采用自主品牌;銷售模式上,一般通過經(jīng)銷、代理和直銷等多種形式 拓展市場。其中,家用市場多采用買斷式代理或經(jīng)銷模式,工程市場往往采用直 銷模式,如芬尼科技、派沃股份均采用此類銷售模式。

5、問題5:熱泵行業(yè)的成長空間有多大?

從銷量看,2021 年全球熱泵市場銷量或突破千萬級別。據(jù)各國權(quán)威機構(gòu)統(tǒng)計,2021 年美國/中國/歐洲/日本熱泵銷量分別為 392 /288 /218 /59 萬臺,同比+14.6% /9.0% /+34.6% /+11.6%。考慮中美日歐以外地區(qū)以及統(tǒng)計口徑差異,2021 年全球熱泵銷 量總數(shù)或突破千萬以上且整體增速較快。

從貿(mào)易額看,歐洲熱泵進口占比達(dá) 83.9%,中國熱泵出口占比為 18.1%。2021 年 全球熱泵進口總額 40.5 億美元,同比增長 60.8%,其中歐洲占比為 83.8%;2021 年全球熱泵出口總額 43.7 億美元,同比增長 52.5%,其中歐洲占比為 65.3%,中 國占比為 18.1%。 從全球熱泵進、出口額前十國家看,德國、法國、意大利、奧地利、比利時既為 熱泵出口大國,也為熱泵進口大國,且熱泵進出口額較為平衡;中國、捷克、瑞 典、日本、美國為全球熱泵主要出口國,熱泵貿(mào)易順差較大;瑞士、荷蘭、波蘭、 英國為全球熱泵主要進口國,熱泵貿(mào)易逆差較大。

5.1、海外市場:歐洲為我國熱泵出口主要市場,成長空間廣闊

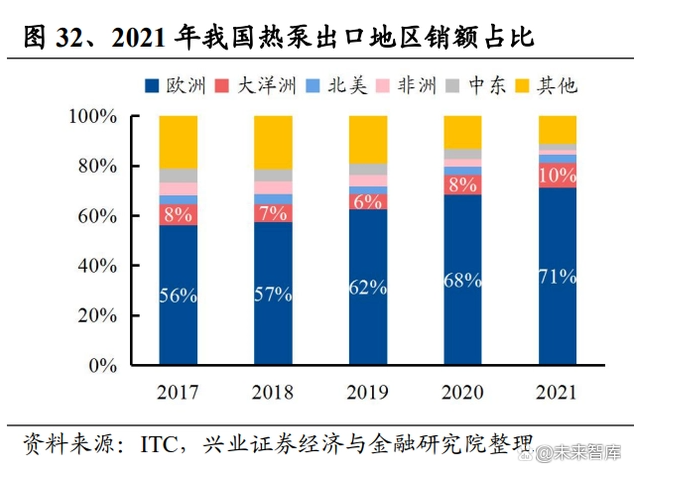

低碳目標(biāo)與能源安全推動下,歐洲熱泵需求迎來高增。歐洲長期是我國熱泵出口 第一大市場,2017 年到 2021 年我國熱泵出口額歐洲占比由 56%快速提升至 71%。 在低碳目標(biāo)與能源安全推動下,歐洲熱泵需求迎來高增。據(jù) EHPA 統(tǒng)計,2006-2021 年歐洲地區(qū)熱泵銷量由 51 萬臺增長至 218 萬臺,行業(yè)銷量在 2015 年后加速,2021 年銷量同比增速為 36.25%。

從區(qū)域結(jié)構(gòu)看,2021 年南歐和北歐熱泵銷量高增。總量方面,據(jù) EHPA 統(tǒng)計,2021 年法國、意大利、西班牙等地中海沿岸國家銷量分別位居第 1、2、4,瑞典、芬 蘭、挪威、丹麥等北歐國家銷量分別位居第 5、6、7、9。戶均方面,控制人口規(guī) 模變量后,2021 年北歐各國每千戶銷量均達(dá)到 23 臺以上,顯著領(lǐng)先歐洲其他地 區(qū);法、意、西等部分地中海沿岸國家也達(dá)到 10 臺左右。

從產(chǎn)品結(jié)構(gòu)看,歐洲地區(qū)空氣源熱泵占主導(dǎo)地位,增速較快。2020 年歐洲空氣源 熱泵銷量占比達(dá) 86%,據(jù) EHPA 統(tǒng)計,2021 年歐洲空氣源熱泵銷量增速達(dá) 138%, 遠(yuǎn)高于全球其他地區(qū)。地區(qū)分布方面,中歐、北歐地區(qū)地源熱泵占比整體高于西 歐和南歐,原因在于:中歐、北歐國家地源熱泵推廣較早;二是中歐、北歐多數(shù) 國家地廣人稀且土地經(jīng)濟開發(fā)價值相對較低。

成長空間:未來 10 年銷量有望增長 5.6 倍,年復(fù)合增長率達(dá) 21%。 據(jù) EHPA 統(tǒng)計,2021 年歐洲熱泵保有量約為 1698 萬臺,滲透率約為 13.0%。基 于 REPowerEU 預(yù)測,EHPA 預(yù)計 2026 年歐洲需要累計需要安裝 2000 萬臺熱泵, 2030 年需要安裝 6000 萬臺熱泵。其中 2026 年的銷量約為 540 萬,較 2021 年增 長147.7%,5年CAGR達(dá)19.89%;2031年的銷量為1450萬,較2021年增長565.1%, 10 年 CAGR 達(dá) 20.86%。

5.2、國內(nèi)市場:景氣度抬頭,有望穩(wěn)增

2015-2021 年我國空氣源熱泵內(nèi)銷額由 62 億元增長至 158 億元。我國空氣源熱泵 市場受政策影響較為明顯,2014-2017 年在“煤改電”政策推動下,行業(yè)銷額出現(xiàn)高 速增長;伴隨“煤改電”政策退坡,行業(yè)銷額增速明顯放緩。2020 年“雙碳目標(biāo)”提 出后,在新政策加持下行業(yè)銷額恢復(fù)到雙位數(shù)增長。

從需求結(jié)構(gòu)看,我國空氣源熱泵以采暖需求為主。2021 年我國空氣源熱泵采暖/ 熱水/烘干需求占比分別為 55.4% /35.5% /9.1%。從趨勢看,2017 年以來采暖及熱 水需求有所下滑,烘干需求占比持續(xù)擴大。

從區(qū)域結(jié)構(gòu)看,華北取代華南成為第一大地區(qū)市場。中國空氣源熱泵需求存在地 域差異,北方以采暖為主,南方以熱水為主。2014 年在國家“煤改電”政策補貼支 持下,熱泵在北方地區(qū)加速普及,華北、西北、東北占比相較 2015 年提升明顯。

6、問題6:如何看待熱泵行業(yè)的內(nèi)外格局?

6.1、海外:歐洲市場品牌林立,國產(chǎn)品牌潛力充足

歐洲國家眾多且熱泵歷史發(fā)展較長,造就了熱泵行業(yè)品牌林立、份額分散的格局。 歐洲熱泵品牌按照地區(qū)可劃分為歐系、美系、日系和中系,歐美日系品牌主要定 位中高端市場,中系品牌主要定位中低端市場。 1)歐系:NIBE INDUSTRYIER AB、BOSCH(博世)、ATLANTIC、ARISTON(阿 里斯頓)等 2)美系:開利、約克等 3)日系:大金、三菱電機等 4)中系:美的、格力、海爾、芬尼等 國產(chǎn)品牌潛力充足,歐洲地區(qū)市場份額有望提升。歐洲內(nèi)部前 14 大熱泵進口國中, 進口額中國占比最高的是西班牙,僅 5.8%,其余國家占比較低,國產(chǎn)品牌潛力充 足:一是國內(nèi)熱泵供應(yīng)鏈完善,成本優(yōu)勢明顯;二是頭部品牌資金充足,可通過 并購當(dāng)?shù)仄放频姆绞綄崿F(xiàn)市場擴張和品牌登高;三是頭部品牌歐洲家電渠道較為 完善,有望產(chǎn)生協(xié)同效應(yīng)。

6.1、國內(nèi):格局相對分散,三大白領(lǐng)先

據(jù)產(chǎn)業(yè)在線統(tǒng)計,2020 年國內(nèi)空氣源熱泵市場 CR3 為 34%、CR5 為 49%,格局 相對分散。其中,三大白(海爾,美的,格力)份額領(lǐng)先,中廣歐特斯、紐恩泰、 芬尼等老牌專業(yè)廠商位列其后。 綜合家電廠商和老牌專業(yè)廠商有望擴大優(yōu)勢。一是硬實力領(lǐng)先,綜合家電廠商和 老牌專業(yè)廠商積累較為深厚,在制造、工藝和規(guī)模方面優(yōu)勢明顯,尤其是綜合家 電廠商還具備產(chǎn)業(yè)鏈一體化的降本潛力;二是軟實力領(lǐng)先,綜合家電廠商和老牌 專業(yè)廠商的渠道、培訓(xùn)、售后體系更完善。

0

0